Эмиссионные и неэмиссионные ценные бумаги представляют собой важную часть финансового рынка и составляют основу для инвестиций и капиталовложений. Однако, эти две категории бумаг имеют существенные различия, касающиеся способа выпуска, правового статуса и свойств. Понятие эмиссионных и неэмиссионных ценных бумаг является ключевым при классификации и регулировании финансовых инструментов.

Долговые ценные бумаги, такие как облигации, свидетельство займа, вексель, расписка и складское свидетельство, относятся как к эмиссионным, так и неэмиссионным видам. Однако, рассмотрим распространенные примеры этих бумаг в российской практике.

Эмиссионные ценные бумаги включают, например, государственные облигации и акции российского рынка. Государственные облигации получили широкое распространение и наиболее надежны, так как выдаются государством и обеспечены его кредитными рейтингами. Что касается акций, то они представляют собой доли в уставном капитале акционерного общества и дают право собственности и получения дивидендов. Эти бумаги являются одними из наиболее ликвидных и обеспечивают возможность получения прибыли от роста их стоимости на рынке.

Сертификат

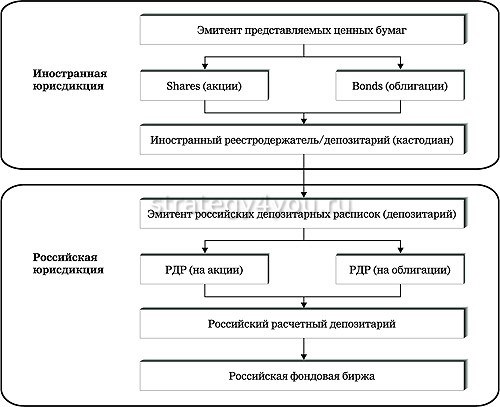

Сертификаты обладают определенными свойствами и выпускаются по разным правовым способам. На российском рынке ценных бумаг встречаются различные виды сертификатов. Например, депозитарная расписка — это сертификат, удостоверяющий право его владельца на определенное количество акций, хранящихся в депозитарии.

Также в практике российского рынка ценных бумаг распространены сертификаты государственного займа. Это долговые ценные бумаги, выпускаемые государством для привлечения финансирования.

Сертификаты являются важным инструментом регулирования рынка ценных бумаг и привлечения инвестиций. Классификация и регулирование сертификатов осуществляется Центральным Банком Российской Федерации (ЦБ РФ).

Примеры сертификатов: облигации, векселя, свидетельства о праве на займ. В зависимости от своих свойств и правового статуса, сертификаты могут иметь разные формы и структуры.

Таким образом, сертификаты являются важной частью рынка ценных бумаг и представляют собой один из способов привлечения инвестиций и обеспечения финансирования различных проектов.

Долговая ценная бумага государственного займа

В практике российского рынка ценных бумаг существует классификация ценных бумаг по способу выпуска, который разделяет их на эмиссионные и неэмиссионные. Долговые бумаги государственного займа относятся к разновидности эмиссионных ценных бумаг, представляющих собой свидетельство о заемных обязательствах государства перед ее владельцем.

Долговая ценная бумага государственного займа может выступать в нескольких формах, включая облигации, векселя и расписки. В зависимости от специфики выпуска и правового регулирования, государственный заём может быть оформлен в виде различных долговых ценных бумаг.

Например, облигация государственного займа обладает рядом особых свойств, таких как фиксированная доходность, возможность торговли на открытом рынке и государственная гарантия исполнения обязательств. Вексель же представляет собой письменное распоряжение должника о перечислении определенной суммы в пользу владельца в определенный срок.

| Долговые ценные бумаги государственного займа | Примеры |

|---|---|

| Облигация | Государственные облигации |

| Вексель | Государственные векселя |

| Расписка | Государственные расписки |

Долговые ценные бумаги государственного займа часто являются безрисковыми инвестиционными инструментами, так как обладают высокой надежностью и государственной поддержкой. Благодаря этому, они пользуются стабильным спросом со стороны инвесторов.

Для учета и обеспечения безопасности хранения долговых ценных бумаг государственного займа используется депозитарная система. При этом депозитарий выступает в роли посредника между эмитентом и инвестором, обеспечивая сохранность и безопасность бумаг.

Таким образом, долговые ценные бумаги государственного займа представляют собой важный инструмент финансового рынка, обладающий высокой надежностью и привлекательностью для инвесторов.

Опцион

Опционы представляют собой свидетельства о праве приобрести или отчуждать определенное количество акций, облигаций, векселей или других ценных бумаг по заранее оговоренной цене в определенный период времени.

Опционы отличаются от других ценных бумаг, таких как акции, облигации или сертификаты на право долей в акционерном обществе, по способу их выпуска и видам займа.

Опционы могут выпускаться как государственными органами, так и частными компаниями. В российской практике наиболее широко распространены акции и облигации с опционами.

Опционы имеют свои разновидности в зависимости от прав и условий их осуществления. Например, «варранты» являются опционами на акции, а «колловые опционы» дают право продать акции.

В целом, опционы имеют ряд особенностей и свойств, которые делают их уникальными на рынке ценных бумаг. Опционы позволяют инвесторам получать дополнительный доход или защищать себя от падения стоимости активов.

Классификация опционов осуществляется на основе различных критериев, таких как тип актива, на который они дают право, срок действия, право его осуществлять и т.д.

Использование опционов на рынке ценных бумаг требует определенных знаний и навыков. При этом необходимо учитывать правовые и регуляторные аспекты, связанные с этим финансовым инструментом.

Важно отметить, что опционы являются финансовыми инструментами, сложными для понимания и использования. Они также могут быть связаны с определенными рисками и не гарантируют получение прибыли.

Виды по способу выпуска в российской практике

Примеры эмиссионных ценных бумаг включают облигации, акции, векселя и права на участие в займе. Государственные облигации являются одним из наиболее распространенных примеров эмиссионных ценных бумаг в России.

В отличие от эмиссионных, неэмиссионные ценные бумаги не представляют собой инструменты привлечения капитала. Неэмиссионные ценные бумаги, такие как сертификаты, свидетельства и расписки, применяются в основном для учета и передачи прав собственности на имущество.

Облигации являются долговыми ценными бумагами, которые свидетельствуют о том, что их владелец имеет право на получение дохода в виде процентов по долгу. Акции представляют собой доли в уставном капитале компании и дают своим владельцам право на получение доли прибыли и участие в управлении компанией.

Долговые ценные бумаги включают еще одну разновидность – векселя. Вексели являются письменными документами, которые удостоверяют обязательство должника (векселедателя) выплатить определенную сумму к определенной дате. Векселя могут быть выпущены как физическими, так и юридическими лицами для урегулирования долговых обязательств.

Другим видом неэмиссионных ценных бумаг являются права на участие в займе, которые представляют собой доли в займах, выданных юридическими лицами или государством.

Таким образом, классификация ценных бумаг по способу выпуска включает эмиссионные и неэмиссионные ценные бумаги. Эмиссионные ценные бумаги позволяют привлекать дополнительные средства на рынке капитала, в то время как неэмиссионные ценные бумаги используются для учета и передачи прав на имущество.

Облигация

В России распространены следующие виды облигаций:

- Государственные облигации, выпускаемые Центральным Банком (ЦБ)

- Корпоративные облигации, выпускаемые частными компаниями

- Муниципальные облигации, выпускаемые органами местного самоуправления

Облигация является неэмиссионной ценной бумагой, так как один раз выпущенная, она не может быть дополнительно эмитирована и реализована. Однако, можно отметить, что облигации могут быть выпущены в разных сериях, каждая из которых будет иметь свои уникальные характеристики.

Облигация обладает определенными свойствами:

- Долговая обязательность эмитента перед владельцем облигации

- Фиксированная процентная ставка по облигации или купонный доход

- Возможность погашения облигации в установленные сроки или наличие опциона по погашению

На российском рынке депозитарная система установлена в качестве основного способа регистрации и обращения облигаций. Контроль за выпуском, регулированием и регистрацией облигаций осуществляет Центральный банк Российской Федерации. Эмиссия облигаций регулируется приказом Минфина РФ.

Примеры государственных облигаций (гособлигаций) в России: Государственные облигации Российской Федерации (Государственные внутренние заемные облигации) и Облигации выпуска Московской области.

Правовое регулирование рынка

Правовое регулирование рынка ценных бумаг включает в себя следующие аспекты:

Классификация ценных бумаг

Ценные бумаги могут быть классифицированы по различным признакам. Например, по способу выпуска, они делятся на эмиссионные и неэмиссионные. Эмиссионные ценные бумаги представляют собой акции и облигации, выпускаемые компаниями для привлечения капитала на рынке. Неэмиссионные ценные бумаги включают сертификаты и ценные бумаги, не связанные с выпуском новых акций или облигаций.

Государственные ценные бумаги

Одной из разновидностей ценных бумаг являются государственные облигации. Это долговые бумаги, выпускаемые государством с целью привлечения средств на финансирование своих проектов. Российский рынок государственных облигаций активно развивается и предлагает инвесторам различные виды облигаций с разными характеристиками.

Депозитарная система

Важным аспектом правового регулирования рынка ценных бумаг является функционирование депозитарной системы. Депозитарии осуществляют учет и хранение ценных бумаг, а также осуществляют расчеты при совершении сделок на рынке.

Сертификаты и расписки также являются видами ценных бумаг, они подтверждают право их владельца на получение определенного имущества в будущем.

Опционы — это вид ценных бумаг, предоставляющий своему владельцу право купить или продать актив по заранее согласованной цене в определенное время.

Правовое регулирование рынка ценных бумаг обеспечивает защиту интересов инвесторов, обеспечивает прозрачность рынка и способствует развитию финансовой системы страны.

Акция

Виды акций:

- Привилегированные акции – предоставляют дополнительные привилегии своим владельцам, например, в приоритетном получении дивидендов.

- Обыкновенные акции – обладают обычными правами, но не имеют дополнительных привилегий.

Свойства акций:

- Акции являются эмиссионными ценными бумагами.

- Акции предоставляют право на получение доли прибыли компании в виде дивидендов.

- Акции могут быть обращены на рынке, где их цена определяется спросом и предложением.

- Акции обладают ликвидностью – их можно свободно купить или продать на рынке.

- Акции могут быть классифицированы по различным признакам, таким как вид акций и права акционеров.

- В Российской Федерации эмиссия акций регулируется законодательством, включая закон «О рынке ценных бумаг».

Примеры акций:

- Государственные акции Российской Федерации – предоставляют право голоса на государственных собраниях акционеров.

- Долговые облигации предприятий – дают право на получение процентов по займу и возврат суммы займа при их погашении.

- Депозитарные расписки – предоставляют право на получение акций, которые хранятся у депозитария.

В российской практике наиболее распространенными видами акций являются акции обыкновенные и привилегированные.

Ценная бумага акция играет важную роль на рынке ценных бумаг, обеспечивая инвесторам возможность инвестировать в компании и получать доход от их деятельности.

Вексель

Векселя могут быть различных видов:

- Государственные векселя – это бумаги, выпущенные государством в целях привлечения займа;

- Складские векселя – выпускаются владельцами складов и свидетельствуют о праве на получение товара или его стоимости;

- Российская вексель – это бумага, выпущенная российскими эмитентами в целях привлечения займа на рынке ценных бумаг.

Как и другие эмиссионные ценные бумаги, вексель имеет свои свойства и правовое регулирование. Для обеспечения безопасности и гарантии выполнения обязательств выдателя векселей, они размещаются на депозитарных счетах и подлежат регулярному контролю Центрального банка России.

Примеры других эмиссионных ценных бумаг включают облигации, акции, сертификаты и другие долговые и неэмиссионные ценные бумаги.

Государственные долговые ценные бумаги

Государственные долговые ценные бумаги представляют собой разновидность эмиссионных ценных бумаг, выпускаемых государственными организациями. Они используются как инструмент для привлечения средств на финансирование бюджетных нужд.

Основными видами государственных долговых ценных бумаг являются облигации, векселя и сертификаты Государственного займа. Они имеют свои особенности и предназначены для разных целей.

- Облигации: это ценные бумаги, которые подтверждают право их владельца на получение дохода в виде процентов по определенной процентной ставке и возврат вложенных денежных средств по окончании срока обращения. Облигации могут быть как долгосрочными, так и краткосрочными.

- Векселя: это письменные обязательства одной стороны (векселедателя) перед другой стороной (векселедержателем) о выплате определенной суммы денег в определенный срок. Векселя обладают определенным уровнем ликвидности.

- Сертификаты Государственного займа: это долговые ценные бумаги, выпускаемые государством, которые подтверждают факт займа государственной организации. Они обладают высоким уровнем надежности.

Государственные долговые ценные бумаги обычно имеют российское или российская государственного организации государственное свидетельство и могут быть использованы как инструмент для привлечения финансирования на рынке ценных бумаг РФ.

Классификация государственных долговых ценных бумаг осуществляется в зависимости от их свойств. Они делятся на ценные бумаги депозитарной и недепозитарной формы. Депозитарные бумаги представляют собой электронный документ, который хранится в депозитарии. Недепозитарные бумаги представляют собой бумажные документы, которые хранятся в реестре владельцев.

В целом, государственные долговые ценные бумаги отличаются от неэмиссионных бумаг своими свойствами, классификацией и регулированием. Они являются важным финансовым инструментом на российском рынке ценных бумаг и используются для привлечения средств на финансирование различных проектов и нужд государства.